Rider MiSHC (MiSmart Health Care) adalah asuransi kesehatan yang memberikan manfaat penggantian biaya rumah sakit sesuai tagihan. Rider MISHC terdapat sebagai asuransi tambahan pada produk Mission (MiUltimate Insurance Solution), dan terdapat pula versi syariah di produk Mission Syariah dengan nama Rider MiSHC Syariah.

Fitur Unggulan

- Cashless di Indonesia dan luar negeri sesuai plan yang dipilih

- Membayar klaim sesuai tagihan dengan limit yang besar (4 sd 20M per tahun)

- Limit booster untuk semua penyakit (6 sd 15M, berlaku seumur hidup)

- Plan kamar berdasarkan jumlah tempat tidur dikombinasi dengan batas harga kamar (mana yang lebih tinggi)

- Bergaransi perpanjangan sd usia 110 tahun tanpa seleksi kesehatan ulang.

- Diskon biaya asuransi 5% jika menyertakan anggota keluarga dalam satu polis (minimal 3 peserta)

- Polis keluarga dapat menyertakan hingga 8 (delapan) anak.

- Kartu cashless tersedia secara digital di aplikasi Halodoc.

- Manfaat no-claim bonus berupa penambahan limit tahunan 10% jika tidak ada klaim di tahun sebelumnya.

- Tersedia dalam mata uang Rupiah dan US Dollar.

Rider MISHC terdiri dari 7 plan yang direkomendasikan sbb:

Catatan:

- Setiap plan menyediakan opsi deductible (plan Smart, ada risiko sendiri) dengan premi yang lebih murah 30%.

- Limit tahunan diperbarui setiap tahun, limit booster berlaku untuk seumur hidup.

Tabel Manfaat Rider MISHC (dalam Rupiah)

Tabel Manfaat Rider MISHC (dalam US Dollar)

Catatan:

- Manfaat booster untuk penyakit kritis terdiri dari 10 penyakit, yaitu kanker, serangan jantung, gagal ginjal, transplantasi organ tubuh utama, stroke, penyakit hati stadium akhir, penyakit paru stadium akhir, trauma berat pada kepala, tumor otak jinak, dan luka bakar.

- Plan Smart merupakan opsi plan dengan deductible (risiko sendiri).

| Nama Produk | Rider MiSmart Health Care (MISHC) |

| Produk dasar | MISSION (MiSmart Insurance Solution), asuransi jiwa jenis unit link |

| Mata uang | Rupiah & USD |

| Usia masuk | 30 hari sd 70 tahun |

| Masa perlindungan | – Tertanggung utama/pasangan: sd usia 110 tahun – Tertanggung anak: sd usia 25 tahun |

| Frekuensi pembayaran premi | Tahunan, semesteran, kuartalan, bulanan |

| Cara pembayaran premi | Transfer, autodebet tabungan, autodebet kartu kredit. |

| Polis keluarga | – Berlaku untuk keluarga inti: suami/istri dan anak – Maksimum peserta 10 orang (suami, istri, 8 anak) – Diskon 5% untuk polis keluarga dengan jumlah peserta minimal 3 orang – Tertanggung anak tidak dapat menjadi peserta tanpa salah satu orangtuanya. – Plan yang diambil sama untuk semua tertanggung |

| Biaya asuransi rider (COR) | – COR naik setiap tahun sesuai naiknya usia. – COR juga dapat naik karena inflasi biaya medis dan pengalaman klaim Penanggung – Kenaikan COR dapat berpengaruh pada premi/kecukupan nilai investasi di masa depan. |

| Cara klaim | Cashless dan reimburse. |

Ketentuan tes medis Rider MISHC dapat dilihat pada tabel berikut:

Keterangan Tipe Tes Medis:

- NM => Non Medical (tidak dikenakan tes medis)

- Tipe E => Pemeriksaan Fisik, Urine, EKG, Analisa Darah II

- Tipe F => Pemeriksaan Fisik, Urine, Treadmill Test, Analisa Darah II

Detail Analisa Darah II : Rutin (Hemoglobin, Eritrosit, Leukosit, Hitung Jenis, Laju Endap Darah), Ureum, Kreatinin, SGPT, SGOT, GGT, Bilirubin Total, Bilirubin Direk, Kolesterol Total, Kolesterol HDL, Gula Darah Puasa, HBsAg, HbA1C, PSA Test khusus nasabah Pria.

Masa Tunggu

- Kecelakaan: tanpa masa tunggu

- Masa tunggu penyakit secara umum: 30 hari dari tanggal polis disetujui

- Masa tunggu penyakit khusus: 12 bulan

- Penyakit yang sudah ada (preexisting): tidak ditanggung selamanya.

- Khusus kanker: termasuk penyakit khusus dengan masa tunggu 12 bulan, namun jika terdiagnosa dalam 90 hari maka tidak ditanggung selamanya.

Daftar Penyakit Khusus

- Semua jenis hernia

- Semua jenis tumor/benjolan/kista/kanker

- Tuberkulosis

- Endometriosis

- Hemoroid

- Penyakit amandel atau kelenjar gondok

- Kondisi abnormal rongga hidung, septum hidung atau kerang hidung (konka), termasuk sinus

- Penyakit kelenjar tiroid

- Histerektomi (dengan atau tanpa salpingo ooforektomi)

- Penyakit jantung dan pembuluh darah (kardiovaskular), termasuk segala jenis stroke

- Wasir dan fistula di anus

- Batu dalam sistem saluran empedu

- Batu ginjal, saluran kemih, atau kandung kemih

- Katarak

- Ulkus lambung atau duodenum

- Semua jenis gangguan sistem reproduksi, termasuk fibroid/miom di rahim

- Invertebralatal disc prolaps

- Diabetes

- Hipertensi

Catatan Penyakit Khusus:

- Penyakit khusus tidak ditanggung di tahun pertama

- Penyakit khusus ditanggung di tahun kedua dengan cara klaim reimbursement

- Cara klaim secara cashless untuk penyakit khusus baru berlaku di tahun ketiga

Pengecualian

Pertanggungan menjadi tidak berlaku apabila Tertanggung dan/atau Tanggungan dirawat sebagai akibat atau berhubungan dengan:

- Keadaan Yang Telah Ada Sebelumnya (Pre-Existing Condition).

- Biaya perawatan medis yang terjadi dalam periode eliminasi, kecuali karena Kecelakaan.

- Semua Perawatan dan/atau pembedahan untuk penyakit khusus yang terjadi dalam 12 (dua belas) bulan setelah Tanggal Penerbitan Polis atau tanggal Addendum atau tanggal pemulihan Polis, mana yang paling akhir.

- Rawat Inap yang disebabkan HIV/AIDS dalam waktu 12 (dua belas) bulan terhitung sejak Tanggal Penerbitan Polis atau tanggal Addendum yang mengakibatkan dilakukannya seleksi risiko atau tanggal mulai berlakunya pemulihan Polis, mana saja yang terjadi terakhir.

- Tertanggung dan/atau Tanggungan telah didiagnosis Kanker oleh Dokter di mana terdapat tanda dan gejala yang telah didiagnosis dan/atau sedang dalam perawatan dalam waktu 90 (sembilan puluh) hari kalender dari Tanggal Penerbitan Polis atau tanggal mulai berlakunya pemulihan Polis, mana saja yang terjadi terakhir

Pengecualian selengkapnya dapat dibaca dalam Riplay Personal (proposal ilustrasi) dan di polis.

Klaim dapat dilakukan secara cashless dan reimbursement.

- Fasilitas cashless tersedia di RS jaringan Halodoc, di dalam dan luar negeri sesuai plan yang diambil.

- Reimbursement berlaku di luar jaringan Halodoc dan untuk manfaat-manfaat yang bersifat rawat jalan.

- Klaim berlaku pro-rata jika menempati kamar lebih tinggi dari plan

- Ekses klaim (jika ada) dan risiko sendiri (deductible, untuk plan Smart), akan ditagihkan di tempat sebelum keluar dari RS.

- Daftar rumah sakit rekanan Manulife bekerja sama dengan Halodoc bisa dilihat di web manulife.co.id.

Cara Klaim Cashless

- Untuk klaim cashless di RS dalam negeri, peserta cukup menunjukkan kartu kepesertaan yang terdapat pada aplikasi Halodoc. Selanjutnya pihak administrasi RS akan memverifikasi kepesertaan dan manfaat yang dimiliki peserta, serta mengajukan permintaan penjaminan ke Manulife-Halodoc.

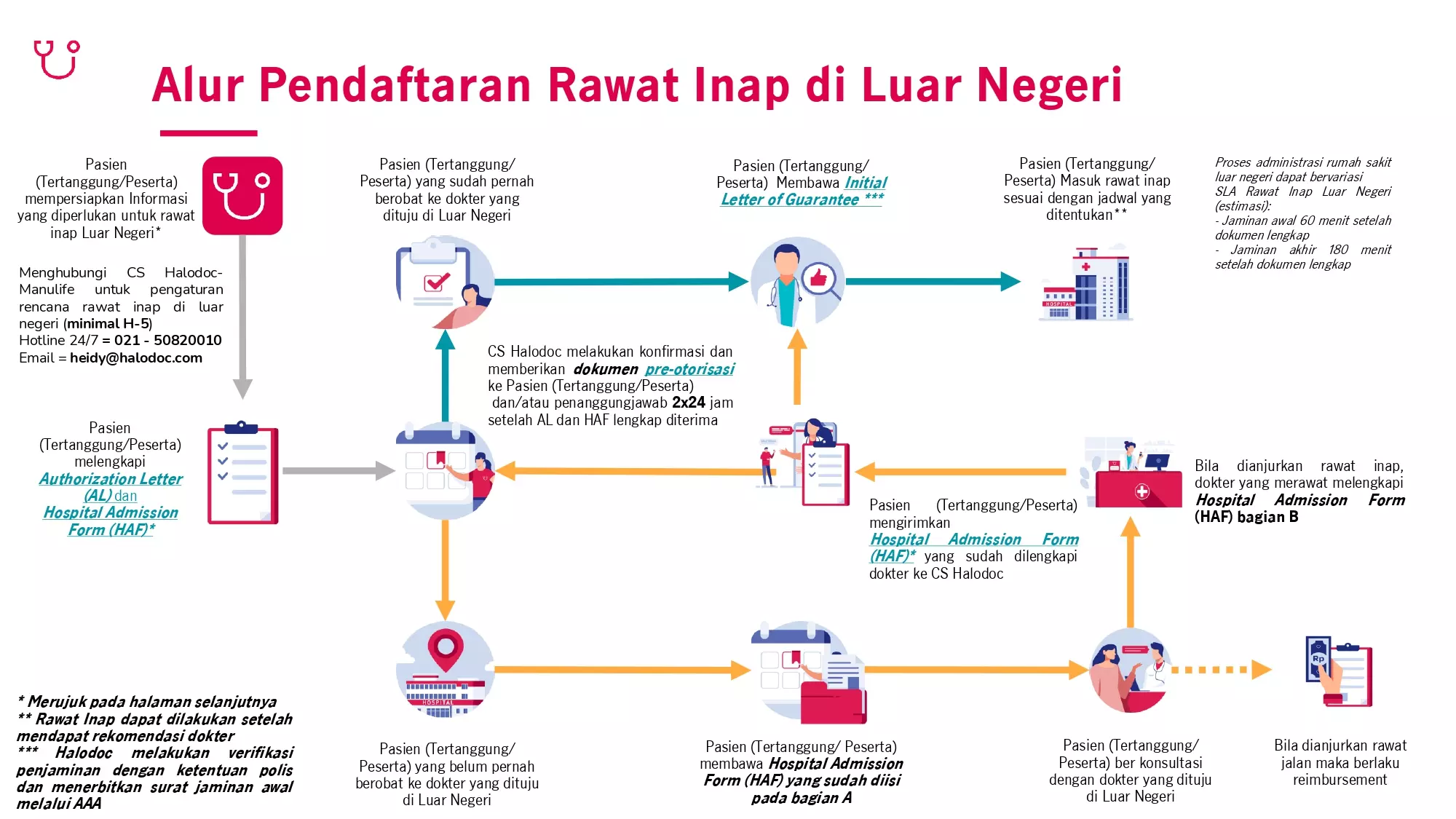

- Untuk klaim cashless di RS luar negeri, permintaan penjaminan dilakukan minimal 5 hari sebelum tanggal perawatan. Peserta menghubungi CS Halodoc-Manulife melalui telp 021-50820010, atau email heidy@halodoc.com, atau WA 082368285000. Alur lengkapnya sbb:

- Form untuk meminta penjaminan cashless di luar negeri dapat diunduh di web Manulife.co.id.

- Dalam keadaan darurat di luar negeri, peserta dapat langsung datang ke RS dan meminta penjaminan melalui RS. Alurnya sbb:

Cara Klaim Reimbursement

Untuk klaim secara reimbursement, baik rawat inap maupun rawat jalan, dokumen yang diperlukan sbb:

- Formulir Klaim Manfaat – Asuransi Individu. Centang di kolom Manfaat Perawatan Rumah Sakit/Hospital Benefit.

- Surat Keterangan Dokter (terdapat sebagai bagian dari Formulir di atas), atau dapat menggunakan Resume Medis yang dikeluarkan RS.

- Hasil pemeriksaan diagnostik (cek lab)

- Rincian biaya

- Kuitansi asli dengan cap RS (mintalah jika tidak diberikan secara terpisah)

- Salinan resep

- Fotokopi KTP tertanggung/pemegang polis

Semua dokumen dikirim ke:

Departemen Klaim Manulife Indonesia

Sampoerna Strategic Square, South Tower Lt. 3

Jl. Jenderal Sudirman Kav. 45-46. Jakarta 12930.Telp 021-2555 7777

Dokumen dapat diantar langsung ke kantor pusat Manulife Indonesia atau ke kantor Manulife Indonesia terdekat. Laporan awal klaim dapat diajukan melalui portal MiAccount. Klaim diajukan paling lambat 30 hari kalender setelah tanggal terakhir perawatan. Seluruh proses membutuhkan waktu 14 hari kerja sejak dokumen diterima lengkap oleh Manulife.

Rider MISHC merupakan asuransi tambahan pada produk Mission (unit link), jadi akan ada manfaat asuransi jiwa dan nilai investasi. Jika Rider MISHC merupakan tujuan utama anda, UP jiwanya dapat diminimalkan (100 juta).

Ada pun cara daftarnya dengan mengisi Surat Permintaan Asuransi Jiwa (SPAJ) dengan melampirkan:

- Fotokopi KTP tertanggung dan pemegang polis

- Fotokopi Akta Lahir (jika ada tertanggung anak)

- Fotokopi Kartu Keluarga (jika menyertakan anggota keluarga) atau Buku Nikah (jika suami-istri)

- Salinan resume medis (jika pernah dirawat) atau hasil medical check up (jika ada)

- Riplay personal (proposal ilustrasi) yang ditandatangani.

- Dokumen pendukung lain (jika diperlukan)

Karena merupakan unit link (PAYDI), calon nasabah akan diminta untuk menyatakan pemahaman dan persetujuan terhadap segala ketentuan produk PAYDI.

Premi pertama ditransfer setelah pengajuan polis disetujui.

Silakan mengisi form berikut:

Untuk konsultasi tentang asuransi Manulife, silakan menghubungi saya:

Asep Sopyan (Business Director Manulife)

HP/WA: 082-111-650-732 | Email: asep_sopyan@manulife.co.id | Youtube: Asep Sopyan

Atau